최근에 Schwab US Dividend Equity ETF( NYSEARCA:SCHD )의 인기가 대단합니다. 어떤 사람들은 "10년 만기 국채 수익률이 4.12%인데 수익률이 3.5%인 배당 ETF의 장점은 무엇이며, 다른 고수익 옵션도 많이 있습니까?"라고 질문할 수 있습니다. 따라서 저는 투자자들에게 더 높은 수익률을 제공하는 대안과의 치열한 경쟁 속에서도 왜 SCHD가 여전히 최고의 배당 ETF인지 설명하고 싶습니다.

SCHD ETF의 전략은 무엇입니까?

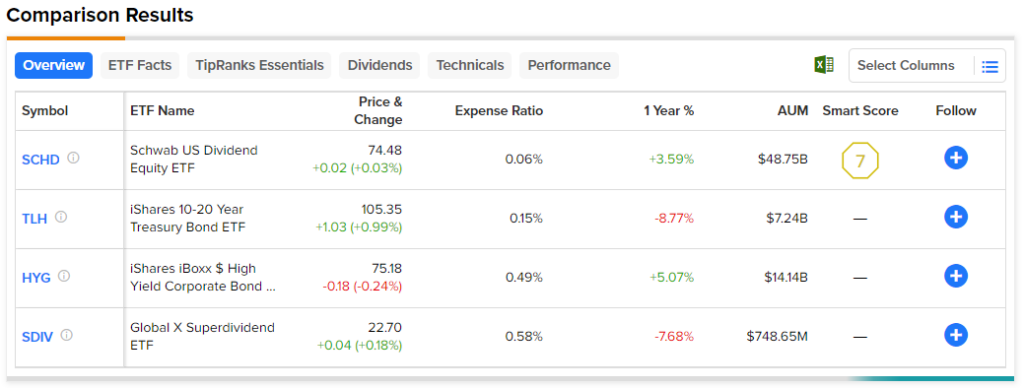

2011년에 출시된 SCHD는 "배당금의 품질과 지속 가능성에 초점을 맞춘" Dow Jones US Dividend 100™ 지수의 수익률을 추적하려고 합니다. ETF는 인기를 얻었으며 현재 관리 중인 자산(AUM)이 487억 5천만 달러에 이릅니다.

확실한 승자

SCHD의 3.5% 배당수익률이 낮아보기이는 하지만, 10년 만기 국채 수익률이 투자자에게 4.12%의 무위험 수익률을 제공하는데 왜 일부 투자자가 이에 대한 투자에 의문을 가질 수 있는지 이해합니다.

여기에 대한 대답은 두 부분으로 나뉩니다.

첫째, 10년 만기 국채는 더 높은 수익률과 무위험 수익을 제공하지만 10년 만기 국채의 지급액은 SCHD만큼 증가하지 않을 것입니다. 실제로 SCHD는 11년 연속 연간 총 지급액을 늘렸습니다. 뿐만 아니라, 지급액은 이 기간 동안 연평균 복합 성장률(CAGR) 11.3%라는 인상적인 성장을 이루었습니다.

둘째, 국채를 통해 무위험 수익을 확보하는 것은 투자자에게 고정 수입을 보장한다는 매력이 있지만, 시간이 지남에 따라 포트폴리오가 성장하는 데 도움이 되는 자본 가치 상승 방식을 많이 제공하지는 않습니다.

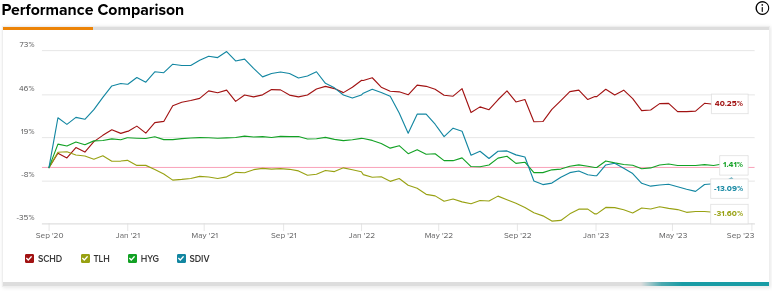

반대로 SCHD는 배당금과 자본 이득을 제공합니다. 이 우량 ETF는 투자자들에게 오랫동안 두 자리 수의 총 수익률을 안겨주었습니다. 지난 3년 동안 SCHD는 15.4%라는 놀라운 연간 총 수익률을 달성했습니다. 또한 지난 5년 동안 SCHD는 연간 11.7%의 수익률을 기록했으며 이는 10년간 연간 수익률 11.7%와 일치합니다.

iShares 10-20년 재무부 채권 ETF( NYSEARCA:TLH ) 로 대표되는 장기 재무부 채권의 수익률은 이러한 유형의 높은 옥탄가 성능을 따라잡을 수 없습니다. TLH는 3년 기준으로 손실을 입었으며, 3년 총 연간 수익률은 -12.1%입니다. 지난 5년 동안 연간 총 수익률은 더 좋아졌지만 여전히 -1.3%로 마이너스이며 지난 10년 동안 연간 총 수익률은 0.8%에 달했습니다.

한편, 회사채는 훨씬 더 높은 수익률을 제공하고 있습니다. 예를 들어, iShares iBoxx $ High Yield Corporate Bond ETF( NYSEARCA:HYG ) 의 수익률은 5.7% 입니다 . 그러나 TLH와 마찬가지로 HYG의 장기 수익률은 SCHD에 비해 미미합니다. HYG의 3년 연간 수익률은 0.9%에 불과한 반면, 5년 및 10년 연간 수익률 2.4%와 3.2%는 둘 다 그다지 의미가 없습니다.

눈에 띄는 12.8%의 수익률을 내는 Global X SuperDividend ETF( NYSEARCA:SDIV ) 와 같은 고수익 주식 ETF와 비교해도 SCHD는 탁월한 옵션입니다. 이러한 막대한 수익률에도 불구하고 SDIV의 장기 수익률은 지난 3년 동안 연간 기준으로 1.4%, 지난 5년 동안 연간 기준으로 9.6%의 손실을 입었기 때문에 실망스럽습니다. 지난 10년 동안 SDIV는 연간 기준으로 2.3%의 손실을 입었습니다.

아래에서는 투자자들이 다양한 기준에 따라 최대 20개 ETF를 동시에 비교할 수 있는 TipRank의 ETF 비교 도구를 사용하여 이 4개 ETF 간의 비교를 확인할 수 있습니다 .

보시다시피, 더 높은 수익률을 제공하는 다양한 유형의 ETF가 있지만 SCHD가 확실한 승자이기 때문에 여기서는 실제로 비교할 수 없습니다. 아래에서 볼 수 있듯이 SCHD가 고정 수입이나 고수익 투자보다는 시간이 지남에 따라 수익을 늘려온 고품질 기업에 투자한다는 사실로 많은 것을 설명할 수 있습니다.

SCHD의 홀딩스

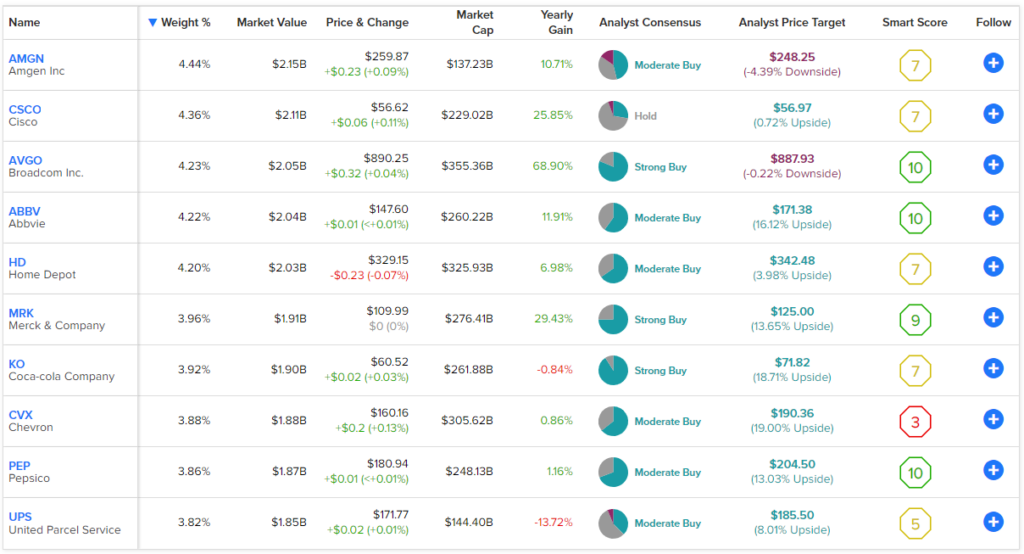

SCHD는 101개 보유로 투자자들에게 견고한 다각화를 제공합니다. 상위 10개 보유 주식이 펀드의 40.9%를 차지합니다. 아래에서 TipRanks의 보유 도구를 사용하여 SCHD의 상위 10개 보유 주식 차트를 확인할 수 있습니다 .

Broadcom( NASDAQ:AVGO ) 과 같은 최고 보유 기업은 SCHD 접근 방식의 좋은 예입니다. Broadcom은 일부 투자자들이 전형적인 배당주로 생각하는 것과는 달리 수익률이 2.1%에 불과 하기 때문에 지난 몇 년 동안 주가가 극적으로 상승했으며 수익도 증가하여 주주들에게 탁월한 수익을 제공합니다. 또한 Broadcom은 13년 연속 배당금 지급액을 늘렸으며, 연간 배당금 지급액은 지난 10년간 연평균 복합 성장률(CAGR) 37%로 증가했습니다.

마찬가지로, 또 다른 상위 보유 종목인 Home Depot( NYSE:HD )는 수년 동안 주식 시장의 오랜 승자 중 하나였습니다. 주가 수익률은 2.5%에 불과하지만 주택 개조 회사는 14년 연속 배당금을 늘렸고 지난 10년 동안 주가는 4배 이상 올랐습니다.

SCHD 포트폴리오의 또 다른 장점은 더 넓은 시장에 비해 매력적인 가치를 갖고 있다는 것입니다. SCHD 보유 자산의 평균 주가수익비율은 13.9배이며, 이는 수익의 20배에 조금 못 미치는 S&P 500( SPX ) 평가에 비해 대폭 할인된 수치입니다.

SCHD는 성장하고 배당금을 지급하는 기업에 투자함으로써 시간이 지남에 따라 두 자리 수의 견고한 수익을 창출했습니다.

애널리스트들은 왜 SCHD 주식 매수 의견을 내는가?

월스트리트를 보면 SCHD는 지난 3개월 동안 할당된 매수 46개, 보유 47개, 매도 등급 9개를 기준으로 보통 매수 합의 등급을 받았습니다. 평균 SCHD 주가 목표인 $81.73은 9.7%의 상승 잠재력을 의미합니다.

낮은 수수료

SCHD의 또 다른 좋은 점은 상대적으로 저렴한 가격입니다. 사업비율은 0.06%에 불과하다. 현재 SCHD에 10,000달러를 투자하는 투자자는 일년 동안 수수료로 6달러만 지불하게 됩니다. 비용 비율이 0.06%로 유지되고 펀드가 연간 5%의 수익을 올린다면, 이 동일한 투자자는 향후 10년 동안 수수료로 단지 77달러만 지불하게 될 것입니다. 이는 합리적인 수준 이상입니다.

투자자 시사점

이제 투자자들은 수익률을 찾을 때 다양한 옵션을 선택할 수 있지만, SCHD와 같은 ETF가 시간이 지남에 따라 생성한 수익률과 자본 가치 상승의 조합을 능가하는 것은 어렵기 때문에 수익률이 높은 많은 상품보다 우수한 옵션이 됩니다.

과거 성과가 미래 결과를 보장하는 것은 아니며 채권과 같은 자산군에 대한 투자자 포트폴리오에는 확실히 자리가 있습니다. 즉, SCHD의 투자 접근 방식과 포트폴리오는 시간이 지남에 따라 배당금과 가격 상승의 강력한 조합을 계속해서 제공할 수 있을 만큼 잘 갖춰진 것 같습니다. 저도 이러한 이유로 최근 SCHD를 포트폴리오의 종목 중 하나로 편입했고, 이 최고의 ETF를 장기적으로 보유하며 지켜볼 생각입니다.

'재테크' 카테고리의 다른 글

| ETF란 무엇이고, 어떻게 운용되나? (0) | 2023.09.04 |

|---|---|

| [재테크] 비트코인 ETF가 나오나? (0) | 2023.09.04 |

| [미국주식분석] 넷플릭스(NFLX) 및 디즈니(DIS) 주가 동향 분석 (5) | 2023.08.29 |

| [미국주식] 워렌 버핏이 투자한 '잃을 수 없는' 주식 9개 (ft.S&P 500) (1) | 2023.08.28 |

| [S&P 500] 배당수익률 7% 넘는 미국 배당주 TOP 6 (1) | 2023.08.24 |

댓글